化工深度报告:聚焦精细化工和新材料

1.化工行业整体繁荣现状。

化学工业整体景气位置分析:化学工业自2016年初至2018年经历了一轮景气上升周期,自18年第三季度以来,受全球经济增长放缓和部分子行业新增产能开始释放的因素影响,景气开始下降,产品价格和企业利润逐渐下降,目前化学工业产品价格指数在2012年以来的21.68%分位,已进入底部。

2.化工行业未来繁荣的判断。

1.化工行业供应方的资本支出仍处于扩张周期,但同比增长明显减弱,炼制行业以外的其他行业供应方的增长率收窄。

2.方除房地产外处于底部,未来需求有望筑底或逐步恢复。

3.环境保护和安持续冲击,主要针对精细化工行业,冲击边界将逐渐减弱。

4.集中度提高,10%的龙头市场份额超过50%,有望进一步加速扩张。

5.从产品价格来看,大宗产品处于筑底阶段,有望向上恢复,但实力可能不大。因此,我们认为化工行业核心盈利能力的变化将从原来看行业供需繁荣,逐渐演变为看企业成本能力和定价能力。过去,化工周期分析往往集中在行业贝塔上,挑选繁荣的行业,购买灵活的公司。现在化工周期分析集中在公司阿尔法上,购买成本下降,定价能力提高。

大化工产品:周期景气底部购买已脱颖而出的龙头企业。

1.我们预计2020年国际油价将继续受到全球原油需求增长放缓和供应持续增长的影响。随着二叠纪盆地输油管道运输瓶颈的突破,美国页岩油产量有望继续增长。此外,OPEC将继续延长减产协议,有效支持油价。在不考虑地缘政治影响的情况下,我们预计国际油价核心区间仍将保持在50-80美元,这对石化产业链的成本构成一定的好处。

2.大炼化进入业绩兑现期,中低油价将带来良好的成本端。2018年是民营大炼化企业投产的年,恒力石化长兴岛2000万吨炼化一体化装置于2018年底率先投产,其中炼化板业绩优异,随后恒逸文莱800万吨炼化装置于2019年11月全面投入商业化运营,浙石化一期2000万吨炼化项目也即将投产,目前油价位置对大炼化项目整体有利。

3.烯烃轻质化路线是不可逆的,PDH和乙烷裂解乙烯具有成本优势。未来,烯烃在三种(油头、气头、煤头)工艺路线同步扩张的背景下,终会迎来盈利能力下降的趋势,但PDH和乙烷裂解乙烯在几种工艺路线中具有成本优势。

4.PX-PTA-聚酯产业链:PTA新一轮扩产周期到来,有利于PX和下游聚酯。我们估计2020年新增产能同比增长近20%,新增产能近1000万吨。PTA的繁荣将继续下降,价格也将承受压力。作为PX的主要下游需求和聚酯的主要原材料成本,PTA价格的下降将有利于PX和下游聚酯,尤其是聚酯长丝。

建议关注目标:

1)C2C3产业链:卫星石化(连云港一期125万吨乙烷裂解乙烯项目是公司中长期的主要业绩贡献增量,目前项目整体进展有序,3个低温乙烷罐基本完成,满足一期乙烷需求,主要装置现在打桩,预计2020年初主要装置土建全面开始,项目整体进展预计2020年8月底中交,年底开始生产,随着中美贸易的正常化,从美国进口乙烷符合中美双方的共同利益,因此项目原材料乙烷供应风险小。未来国内烯烃轻质路线不可逆转,PDH(丙烷丙烯)和乙烷裂解乙烯具有成本优势,公司在深耕C3的基础上,实现了C2的跨越式发展,切换到C2这条更大的路线,终实现C3C2翅膀双飞的局面,增长空间巨大)。

2)炼化-PX-PTA-涤纶长丝产业链(恒力石化,荣盛石化,恒逸石化,桐昆股份,东方盛虹,新凤鸣)。

三是煤制烯烃产业链:宝丰能源。

精细化工产品:关注逆势上扬的板块和细分行业龙头。

2018年,化工行业总产值为13.7万亿元,占全国国内生产总值的15.2%,占全球化工产值的40%左右,居世界各地。近十年来,化工行业固定资产投资增速总体处于下滑通道。因此,依靠扩大投资,未来生产能力模式将越来越难。增加附加值路线是未来的必然选择。我们看好具有产业链一体化能力和可持续增长能力的龙头企业。

环境保护与安全监管的重点是精细化工行业,历次环境保护与安全监管对精细化工行业来说将面临进一步淘汰,导致相关行业供给持续收紧。十一月二十五日,专项整治监督小组在全国范围内进行了为期一年的专项整治。这一持续不断的严格监管将成为未来的常态,而具有产业链一体化、环保优良的精细化工企业将长期受益,目标重点选择产业链一体化、环保真正的子行业龙头企业,主要集中在维生素、工业剂、添加剂、农药等子行业。

4.1维他命:关注VA,VE,生物素和辅酶Q10。

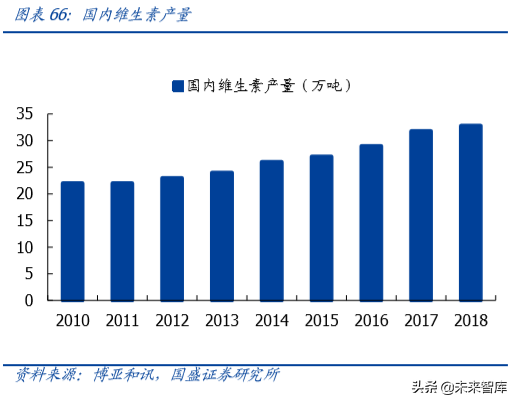

维他命是人类和动物为了维持正常的生理功能,必须从食物中获得的一种微量有机物。维他命生产技术壁垒高,工艺复杂,污染严重,所以我国维他命产业长期以来一直被西方技术封锁。在大约20年的发展中,世界上的维他命产业已逐渐形成帝斯曼、巴斯夫、中国企业三足鼎立的格局,其生产能力主要集中在中国。在2018年,中国维他命产量约为32.8万吨,占全球产量的77%,其中24.7万吨用于出口,占中国产量的75%,出口的24.5亿美元。影响我国维他命产业的因素主要有下游需求,环境监督和安全。